Planos de saúde e hospitais se unem para reduzir custos: entenda o novo modelo para o consumidor

2024-09-15

HaiPress

2024-09-15

HaiPress

Setor de saúde sofre com alta de custos. Parcerias entre planos e hospitais ajudam a melhorar a gestão e reduzir a pressão nos reajustes — Foto: André Boro/HRAC-USP/USP Imagens

RESUMO

Sem tempo? Ferramenta de IA resume para vocêGERADO EM: 15/09/2024 - 04:00

Saúde privada: parcerias para reduzir custos

O setor de saúde privada busca reduzir custos através de parcerias entre planos e hospitais,visando ganhos de escala e eficiência. A consolidação intrassetorial avança,refletindo a busca por sustentabilidade financeira e maior controle de despesas. A integração entre prestadores e pagadores promete ampliar acesso e melhorar a eficiência do sistema,alterando a forma como o mercado opera e oferece serviços aos consumidores.O Irineu é a iniciativa do GLOBO para oferecer aplicações de inteligência artificial aos leitores. Toda a produção de conteúdo com o uso do Irineu é supervisionada por jornalistas.

LEIA AQUI

Rede D’Or e SulAmérica,Bradesco e Fleury,Amil e Dasa,aliança de hospitais filantrópicos em São Paulo. A consolidação intrassetorial na saúde privada avança e começa a transformar a forma como esse mercado opera e oferece produtos ao consumidor.

É um movimento ancorado em ganho de escala,eficiência e controle de custos,e que tende a aliviar as pressões sobre o reajuste nos planos de saúde. Mas não está claro ainda se,no futuro,poderá direcionar os usuários a ter seu atendimento concentrado em grupos específicos de hospitais,clínicas e seus profissionais.

'Dinheiro esquecido': veja como consultar e sacar valores a receberEm alta: Venda de umidificadores salta até 665% com seca e queimadas,e empresas correm para repor estoques

A busca por parcerias entre planos e hospitais foi impulsionada pelo salto nas despesas de assistência,sobretudo após a pandemia,quando muitos usuários retomaram a busca por atendimentos de saúde represados.

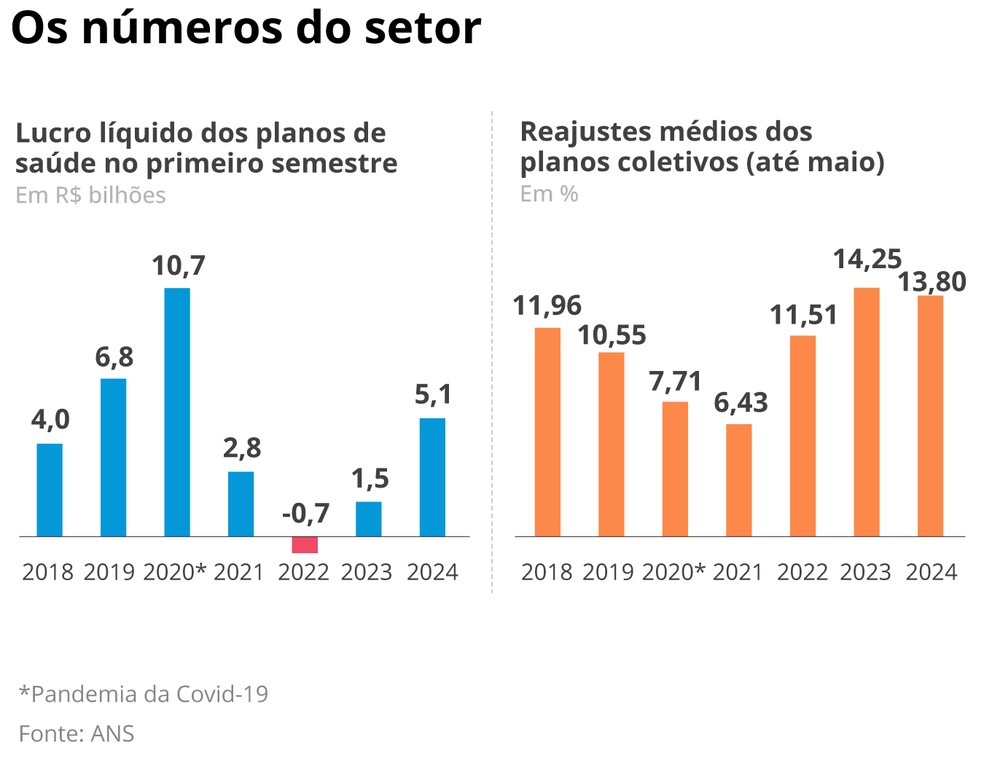

O setor ficou no vermelho desde 2021 e só agora,no primeiro semestre deste ano,as operadoras de planos médico-hospitalares tiveram o primeiro resultado operacional positivo desde então,com as receitas superando as despesas em R$ 2,4 bilhões,segundo a Agência Nacional de Saúde Suplementar (ANS).

Na ponta do consumidor,isso significou anos seguidos de reajustes acima da inflação. Em 2024,nos planos coletivos,a alta foi de 13,8%.

Entrevista: 'Não há ambiente para essa virada de chave',diz presidente da ANS sobre plano de saúde apenas com consultas e exames

As aquisições,sociedades e joint ventures concluídas no setor refletem esse cenário de busca por uma maior sustentabilidade financeira. Vinicius Figueiredo,analista de Saúde do Itaú BBA,explica que a operação de saúde em rede fechada — quando o atendimento do paciente dos planos acontece em hospitais e clínicas próprios da operadora — reduz os custos pelo maior controle da empresa sobre toda a jornada do usuário. Mas esses ganhos também podem vir através de outros modelos.

— Quando você tenta trazer mais eficiência,não precisa comprar um hospital. Pode ser uma estratégia mais contratual,como fechar um pacote entre plano de saúde e rede hospitalar no qual os usuários ficam fidelizados,e os preços se tornam mais vantajosos para a operadora,já que há previsibilidade maior dos custos na negociação com o prestador.

Números do setor de planos de saúde — Foto: Editoria de Arte/O Globo

Custo alto na livre escolha

Mário Vasconsellos,líder de Saúde da Accenture Brasil,argumenta que o modelo tradicional de saúde privada no país,em que o usuário tem livre escolha para hospital e médicos de referência,gera um custo muito alto:

— É uma baixa gestão da saúde. Muitas vezes o usuário toma decisões equivocadas ou que não são necessárias,vai a um pronto-socorro ou hospital de alta complexidade quando o problema poderia ser resolvido numa consulta virtual ou num médico de família,o que reduziria custos.

No Rio: Amil abre serviço de emergência pediátrica em Botafogo

Ele vê no mercado ainda muito espaço para mais consolidações e parcerias:

— As três maiores redes de saúde do Brasil,Hapvida,Rede D’Or e Dasa,respondem por só 20% dos leitos disponíveis do país.

Ampliar o acesso

Marcos Novais,superintendente executivo da Associação Brasileira de Planos de Saúde (Abramge),diz que a entidade é “entusiasta desse modelo de integração entre prestadores e pagadores”:

— Há modelos sendo testados para dar conta do formato de acesso à saúde privada que escolhemos no país. Quando integra,deixa-se de olhar para o retorno e passa-se a olhar para a demanda. Acordos e parcerias estratégicas entre empresas devem gerar resultados positivos e ampliar acesso.

Suspensão de atendimentos da Amil na Rede D’Or é temporária? Entenda a disputa entre as empresas

Figueiredo,do Itaú BBA,pondera que o setor viveu,desde 2021,“forte deterioração” por erros de precificação na volta dos procedimentos postergados pela pandemia,além de mudanças regulatórias que tornaram a cobertura dos planos mais ampla:

— As operadoras,além de repassar reajustes superaltos aos consumidores,começaram a pressionar os hospitais para mudar prazos e negociar pagamentos. É um caminho de tentar “dividir as dores”.

Unimed Ferj: seis meses após migração,usuários não conseguem emitir boleto e acessar site e aplicativo

Antônio Britto,presidente da Associação Nacional de Hospitais Privados,diz que a estratégia das operadoras encurtou o caixa dos hospitais. O prazo de pagamento foi de 70 dias,em 2022,para 110 dias agora:

— Com o resultado das operadoras,esperamos melhora nisso. Veremos mais desses novos arranjos empresariais que permitam estabelecer projetos em comum. Há demanda,necessidade de expansão,e o custo do capital está muito elevado. Um acordo entre hospital e operadora traz uma garantia de demanda.

Mais Sobre Planos de saúde

Prevent Senior volta a vender planos de saúde

Haddad recebe representantes de planos de saúde nesta quinta-feira

Sócio-líder de Health Sciences & Wellness da EY Brasil,Leandro Berbert lembra que a consolidação no setor surgiu como forma de entregar um serviço com mensalidade menor. Mas diz que é difícil usar esse modelo no segmento premium. Até porque os movimentos recentes de parcerias e aquisições envolvem empresas de rede aberta (hospitais e clínicas que atendem a clientes de diferentes planos).

— Houve uma primeira onda de consolidação em medicina diagnóstica. Depois veio a dos hospitais e,por fim,entre operadoras. Parte delas atua em modelo no qual o cliente só é atendido na sua própria rede e (a empresa) comprou outras operadoras e ativos para ser competitiva. E isso mexe com os hospitais — diz Berbert.

Até 2016,havia entre 15 e 25 operações de fusão e aquisição no setor ao ano. Em 2018,foram 54,e no ano seguinte,73. Isso aqueceu o preço dos ativos e atraiu investidores. Teve início um movimento de abertura de capital em Bolsa — vieram ofertas públicas de ações (IPOs) como as de Hapvida,entre as operadoras,e Rede D’Or,entre os grupos hospitalares.

Pesquisa: Brasileiros devem gastar mais de R$ 450 bilhões com serviços de Saúde em 2024

A Hapvida é a operadora de maior rede fechada no país. Suas subsidiárias,incluindo a NotreDame Intermédica,adquirida em 2022,têm taxas de reajuste menores que as de suas principais concorrentes,segundo analistas.

A pandemia interrompeu o movimento de fusões e aquisições. E,na sequência,vieram as operações intrassetoriais. Em 2021,a Bradesco Diagnósticos entrou no Fleury,detendo hoje um quarto do capital social da rede de laboratórios. No ano seguinte,a SulAmérica foi comprada pela Rede D’Or que,este ano,anunciou parceria com o Bradesco Saúde,originando a Atlântica D’Or. O grupo investe,de largada,em três hospitais,em Macaé,no Norte Fluminense,e Alphaville (Barueri) e Guarulhos,na Grande São Paulo.

Planos de saúde limitam reembolsos para reduzir custos: Entenda o que muda nas operadoras

Por meio da Atlântica,a Bradesco Saúde também fechou sociedade com Beneficência Portuguesa de São Paulo e Fleury,num negócio de oncologia. E firmou parceria com o Albert Einstein para construir um hospital de 300 leitos na Zona Sul da capital paulista. Criada em 2021,a empresa já tem 15 unidades.

— As parcerias visam ampliar o acesso a cuidados de alta qualidade e criar soluções que atendam à crescente demanda por serviços médicos,inclusive fora dos grandes centros. Melhoram a eficiência e garantem a sustentabilidade a longo prazo — afirma Carlos Marinelli,diretor-presidente da Bradesco Saúde.

A rede mineira Mater Dei,com dez hospitais em três estados,é uma das que firmaram parceiras com a Bradesco Saúde. A empresa fechou uma joint venture com a operadora para a construção de um hospital de 250 leitos em Santana,bairro da Zona Norte de São Paulo,primeira unidade da rede no estado.

Rede D'Or e Bradesco criam nova rede de hospitais: Atlântica D’Or,com investimento de R$ 1,1 bilhão

Com 49% da sociedade,a Mater Dei entrará com a gestão hospitalar,enquanto a seguradora cuida da construção do espaço,num terreno que já pertencia ao grupo. José Henrique Salvador,CEO da rede,diz que a parceria dá mais segurança financeira na expansão da empresa para uma nova praça:

– Nosso mercado já esteve muito tensionado,com operadoras de um lado,e hospitais de outro,mas o que todos querem é a sustentabilidade e o crescimento do setor. Ao lançar um projeto como esse,prezamos por uma relação de confiança e transparência entre as partes,onde o hospital se torna um alavancador de vendas do plano para mais vidas,e o prestador ganha na diminuição do risco financeiro,por um alinhamento mais próximo com quem paga a conta hospitalar,que é a operadora de saúde. É uma oportunidade ganha-ganha.

Parceria filantrópica

Em meio ao cenário de parcerias,em junho,seis hospitais de São Paulo - A.C.Camargo Cancer Center,Beneficência Portuguesa,HCor,Hospital Alemão Oswaldo Cruz,Hospital Moinhos de Vento e Sírio-Libanês - criaram a Associação dos Hospitais Filantrópicos Privados (Ahfip).

— O objetivo é aprofundar discussões e propostas sobre o setor em parceria com agências reguladoras,operadoras de planos de saúde de saúde e demais integrantes do sistema — diz José Marcelo de Oliveira,presidente do Conselho da Ahfip e CEO do Oswaldo Cruz.

Cidades do interior

O UnitedHealth Group vendeu no fim de 2023 a Amil para José Seripieri Jr.,fundador da Qualicorp. Em meados do ano,Amil e Dasa anunciaram uma joint venture para a criação de um gigante hospitalar no país,ficando atrás apenas da Rede D’Or.

“Espera-se que a Amil,com 3,2 milhões de beneficiários,tenha presença maior na rede hospitalar combinada,(...) aumentando o poder de negociação com planos de saúde terceiros,especialmente nas regiões metropolitanas de São Paulo e Rio de Janeiro”,segundo relatório do Itaú BBA.

Planos de saúde: Projeto de lei dá à ANS poder de suspender reajuste abusivo de contratos coletivos

Em outro relatório,o Itaú BBA descreve os projetos da Atlântica D’Or em Macaé,Guarulhos e Alphaville como apostas em microrregiões,não em cidades,onde há base relevante de usuários de SulAmérica e Bradesco Saúde,ausência da presença consolidada de um concorrente do grupo hospitalar e menor uso de operadoras com rede fechada (que só atendem os clientes em instalações próprias).

— Em várias regiões,SulAmérica e Bradesco são planos de saúde fortes. E a gente acaba podendo crescer com a solidez dessas duas empresas,implementar um hospital de referência para toda a região — diz Rodrigo Gavina,CEO dos Hospitais da Rede D’Or.

Com 11.900 leitos no país,a Rede D’Or tem mais 5.400 a serem entregues nos próximos quatro anos. Gavina afirma que a operação da SulAmérica ocorre “da forma mais dividida possível”. E que o foco está em garantir efetividade do sistema sem desperdício,mas não só para a SulAmérica:

— A gente não quer verticalizar,mas você quebra a desconfiança que existe no setor (entre hospitais e planos). Acho que o Bradesco acabou entendendo isso,vai-se fazendo coisas positivas para os dois. Não se trata de privilegiar rede. Pode até passar por isso,desde que faça sentido para todo mundo,principalmente para quem paga a conta. Se amplia volume,tem preço melhor.

Entenda: Planos de saúde fecham 1º semestre com lucro de R$ 1,45 bi,apesar de perdas na operação

Um alto executivo do setor frisa que é preciso usar ao máximo a capacidade das redes próprias,pois isso reduz despesas e traz eficiência:

— Entendo que um sócio investidor deve ter um benefício no uso daquela rede. Um pequeno desconto faz grande diferença.

Webstories